事務所通信

2023年2月号『相続時精算課税制度選択の際の必要書類!』

2024年から、暦年課税制度を使って行う生前贈与の相続財産への加算期間が3年から7年になる一方、相続時精算課税制度においても年110万円の基礎控除額が認められるため、相続時精算課税制度を選択する方が多くなると考えられます。

そこで今回は、『相続時精算課税制度選択の際の必要書類!』について、書きたいと思います。

1.相続時精算課税制度とは?

相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度のことです。

相続時精算課税の適用を受ける贈与財産は、その選択をした年以後、相続時精算課税に係る贈与者以外の者からの贈与財産と区分して1年間に贈与を受けた財産の価額の合計額を基に贈与税額を計算しますが、その贈与税の額は、贈与財産の価額の合計額から、複数年にわたり利用できる特別控除額(限度額:2,500万円。ただし、前年以前において既にこの特別控除額を控除している場合は、残額が限度額)を控除した後の金額に一律20%の税率を乗じて算出します。

2024年以降の贈与については、相続時精算課税制度においても年間110万円の基礎控除額が認められるため、年間の贈与額が110万円以下の場合、申告不要です。

2.相続時精算課税制度選択の際の必要書類

相続時精算課税制度を選択する際には、以下の書類を作成する必要があります。

| A | 贈与税の申告書 |

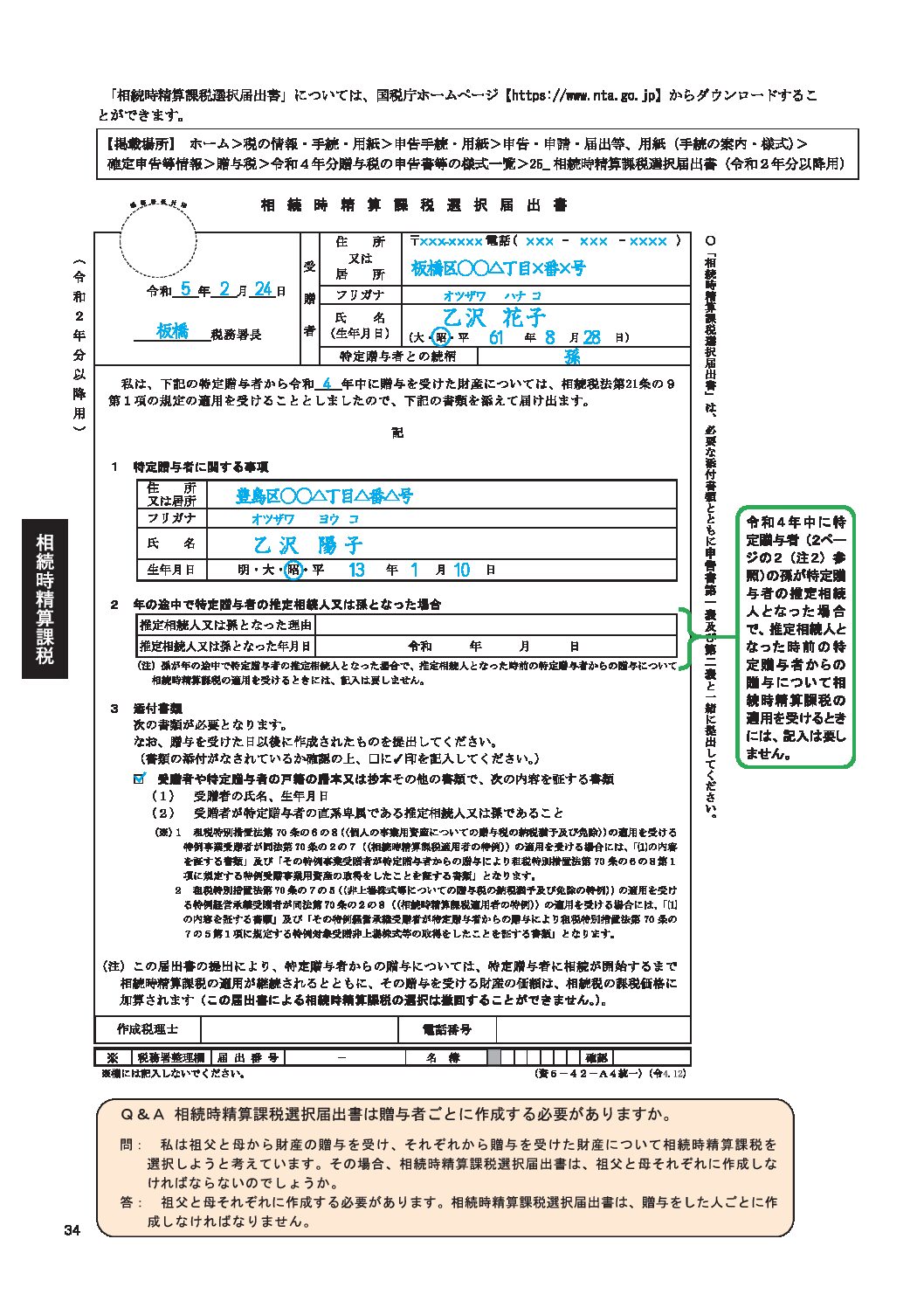

| B | 相続時精算課税選択届出書 |

Aについては、①いつ、②誰から、③どのような財産を、④いくらもらったかということを記載します。

Bについては、贈与者は贈与をした年の1月1日において60歳以上の父母または祖父母など、受贈者は贈与を受けた年の1月1日において18歳以上の者のうち、贈与者の直系卑属(子や孫など)である推定相続人または孫とされており、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、『暦年課税』へ変更することはできないため、相続時精算課税制度を選択したことを税務署長に宣言するものとなります(初回のみ)。

3.相続時精算課税制度申告の際の添付書類

相続時精算課税制度を選択した際には、贈与を受けた年の翌年の2月1日から3月15日までの間に、税務署に『相続時精算課税選択届出書』を『贈与税の申告書』に添付して提出する必要がありますが。その際に、以下の書類を添付が必要です。

|

受贈者や特定贈与者の戸籍の謄本または妙本その他の書類で、次の内容を証する書類 (1)受贈者の氏名・生年月日 (2)受贈者が贈与者の推定相続人である子または孫であること |

4.最後に

2023年度中に贈与するにしろ、2024年以降に贈与するにしろ、しっかり検討して贈与を行いましょう。

2023年2月27日 國村 年